-

首页

-

出版物展开 / 收起

sidenav background出版物

sidenav header background资本短缺与工业衰退:基于中国172个城市房地产市场繁荣的实证研究

发布日期:2018-11-08 01:40 来源:北京大学国家发展研究院

背景介绍: 2018年11月5日下午,第129次【朗润·格政】讲座在北京大学国家发展研究院致福轩举办, Harald Hau教授就中国工业发展与房地产市场之关系做了报告。Hau教授来自日内瓦大学经济与管理学院(GSEM),同时兼任日内瓦金融研究所(GFRI)常务董事及瑞士金融学院(SFI)高级主席。本文根据Hau教授的发言整理。。

版权声明:未经允许,请勿全文刊发或转载本简报。如希望全文刊发或转载本简报,请联系slzheng@nsd.pku.edu.cn,并经作者本人审阅。

摘要:在地理上分割的信贷市场中,某地房地产的繁荣可能会使资本从制造企业向房地产业转移,造成资本稀缺,提高当地实际利率,降低实际工资,并导致工业部门投资不足和产出下降。利用中国172个城市土地供应的外生变化建立工具变量,研究发现房地产价格的预期变化的确会导致制造企业的资本成本大幅上升,减少银行贷款,降低资本密集度和劳动生产率,削弱企业的财务业绩,并显著降低TFP增长。

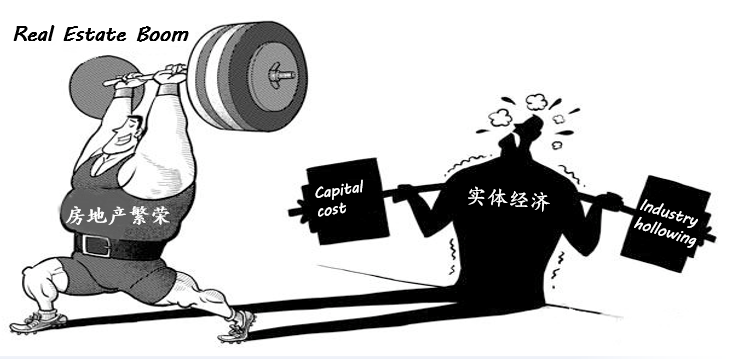

Hau教授用图1一幅漫画引入报告的主题:图中代表房地产繁荣的力士高举杠铃,但其背后的实体经济却几乎被沉重的资本成本压垮。由此引出一个问题:房地产市场投资的繁荣会怎样影响工业的竞争力呢?

图 1

现有文献中认为房地产影响工业经济有两种渠道。其一称之为“抵押品渠道”:即房地产的繁荣通过带来房产升值,增加企业的抵押品价值,进而带来工业部门的投资扩张。但另外还存在“资本转移渠道”:即房地产的兴旺会增加工业的融资成本,造成企业融资难、投资下滑。这两种渠道的影响往往相互交织,现有研究很难将二者区分开来。

中国的特殊情况为这一问题的解决提供了绝佳的例证。首先,中国近年来房地产业经历了大幅度、差异化的增长,2003-2010年间不同城市的房价指数变动从-13%到467%跨度巨大、截然不同。其次,中国国内现存资本市场并不完善,各行政区域间的借贷堡垒始终存在,使得国内形成了按地理区域划分的资本市场。最后,中国土地供给由政府部门统一管理,私人并不被允许擅自交易,由此形成了垄断的土地市场。综合以上三点,中国在城市层面形成了近似相互分隔的房地产市场、资本市场和土地市场,因而基于中国的城市层面的数据能够有效估计房地产不同的发展程度给当地工业带来了何种影响。

Hau教授首先总结了他的研究发现:房地产业的爆炸性增长在城市内部给当地制造业企业造成了显著的资本短缺,进而带来了工业竞争力的下降。

一个基于巴拉萨-萨缪尔森模型(Balassa-Samuelson Model)的两部门模型为上述结论提供了理论基础。假设经济体中存在房地产和工业两个部门,其中房地产业需要土地和资本两类严格互补的生产要素,工业部门则利用劳动和资本两项要素建立柯布-道格拉斯生产函数。同时根据中国地区差异化的特征,假设资本和劳动力的固定供给。此外基于中国的房价指数与房屋销售额数据,模型中假设了对房价不甚敏感的住房需求函数。此三个关键假设下,可以得到如下四个重要推论:

工资与利率:利率和实际工资在房价上升的情况下有下降趋势; 房市繁荣下的制造业:房价飙升,制造业投资率、产出和劳动生产率均面临下滑; 资本渠道异质性:拥有较大固定资本的企业受资本短缺影响较小,表现相对好;拥有融资优先权的国有企业表现相对较好; 金融市场及TFP:房市繁荣的前提下,金融市场中利润率降低、杠杆率上升、TFP下降。为寻求现实世界中的证据,文章采用了来自工业企业年度调查(Annual Survey of Industrial Firms)的企业数据和区域经济统计年鉴(Regional Economic Statistical Yearbook)的房价数据,前者涵盖了2002-2007年间172个城市多达90万条制造业企业信息。同时还合并了省级统计年鉴中的土地交易数据(Province Statistical Yearbook and Land Transaction Data),并将年度建筑用地土地供给根据住房存量和人口密度进行调整,建立“调整后的土地供给”变量。

由于中国资本市场高度的地理划分及土地供给几乎完全由政府垄断,使得某城市内部土地供给会成为影响房价的重要因素,这种由政府决策的近似“外生”于资本市场的土地供给的变化,会帮助我们识别外生房价波动给当地工业带来的冲击。因而文章将“调整后的土地供给”作为工具变量,采用两阶段回归法:第一阶段回归证明2002-2007年间各城市的房价变化很大程度上可以由土地供给解释;第二阶段回归则证明,追溯到土地供应变化的房地产价格的变化如何影响企业发展。

结果显示,在其他条件不变的前提下,房屋价格50%的相对增长,会导致当地企业信贷成本相对上升13%,企业净投资率相对下跌34%,增加值产值下降35.5%。

为了使得结果更加可信,Hau教授同时利用中国海关数据的结果作为旁证,显示经历50%以上房价指数增长的城市,其出口量下降22.2%左右。同时利用资本可获性的差异将样本分类,发现国有企业由于享有借贷优先权,在房价指数增长超过50%的城市国有企业投资份额仅下降1.4%,但相应民营企业下降高达8.7%。同时考察企业表现其他指标也符合预期:资产利润下降5.8%,全要素生产率(TFP)降低12.1%。

Hau教授最后总结:中国各地土地供应政策的外生变化提供了一种工具变量,可以部分解释中国城市房地产价格的巨大变化;房地产繁荣推高了当地制造业的资本成本,导致投资不足;投资不足意味着在房地产业兴旺的城市,制造业渐渐消亡;这就为宏观政策对房地产投资慎重决策提供了参考,并隐含了资本市场一体化的巨大益处。

国家发展研究院官方微信

Copyright© 1994-2012 北京大学 国家发展研究院 版权所有, 京ICP备05065075号-1

保留所有权利,不经允许请勿挪用