-

首页

-

- 首页

- 观点

卢锋、任慧:疫情期经济走势六重特征分析

发布日期:2022-07-30 17:12 来源:

根据7月中旬统计局公布数据,今年二季度我国GDP增速从一季度4.8%下降到0.4%,上半年经济增速回落到2.5%,显示在新一波疫情冲击等因素影响下经济下行压力加大,同时也确认经济运行已走出3-4月低谷重启复苏增长。目前看来,如果后续疫情能得到较好控制,下半年经济增长有望再次迎来新一轮较快反弹。

新冠疫情爆发已有两年半,在经济分析意义上已超出短期范围。受疫情期内外环境与经济运行机制变化作用,我国经济增长出现与早先时期迥然有别的组合特征。总基调是在疫情环境下实现了中高速增长,生产供给较快增长对支持全球经济复苏发挥了特殊作用,某些新兴行业疫情期爆发式增长彰显活力。另一方面经济运行出现趋势增速走低与波动加剧,开放宏观经济内部结构和内外关系出现一系列新的不平衡因素。

本文初步观察梳理近年经济走势六方面特征表现并简略讨论其政策含义。

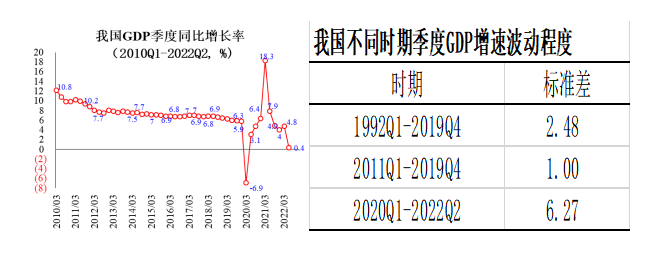

我国疫情期经济走势特点之一是增长波动幅度大增与中枢增速水平趋缓。下左图显示与疫情前十年经济增速持续平稳回落比较疫情期经济运行经历频繁起落:疫情最初冲击下2020年一季度经济大幅收缩使得全年录得2.3%低增速,接续2020年下半年快速复苏与2021年上半年强劲反弹,形成疫情期经济增长第一波大落大起。2021年三、四季度经济增速回落过快导致三重下行压力,然而在去年底积极宏观政策推动下今年1季度经济增速回升到4.8%,或可看作又一波小落小起。今年二季度增速再次下滑到0.4%,考虑目前经济已走出低谷和下半年较快增长前景,经济走势有望出现新一波再落再起。

不同时期GDP增速标准差定量提示疫情期经济波动加大:上表显示过去两年半我国GDP季度增速标准差是疫情前28年(1992-2019年)2.53倍,是疫情前九年(2011-2019)年6.27倍。另外,就我国疫情期经济增速水平而言,2020-2021年平均保持了超过5%的中高速增长,在全球主要经济体中位于前列。然而就国内经济增速中枢水平趋势变化看,从疫情前几年6%-7%显著回落到略高于5%,今年可能低于5%,在波动中呈现趋缓走低动向。

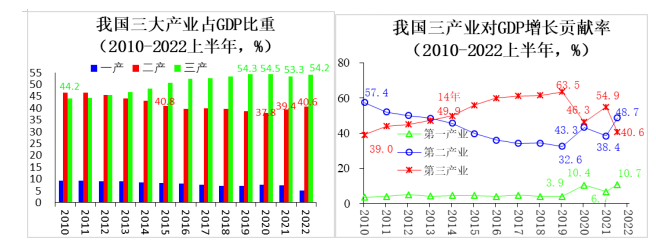

特征之二是从三大产业对增长贡献结构变化角度看,疫情期第二产业增长贡献率逆势回升,第三产业贡献率反常下降。下图数据显示,疫情期2010-2019年第三产业占GDP比重,从44.2%持续增长到54.3%,累计增加10.1个百分点,平均每年增加约1个百分点。然而该比例值在2020年仅增加0.2个百分点,2021年反而下降1.2个百分点,今年上半年数据显示回升到54.2个百分点,仍略低于2019年比例值。

对GDP增长贡献率逆势变动更为明显:2010-19年第三产业GDP增长贡献率从39%稳定上升到63.5%,同期第二产业贡献率从57.3%降到32.6%,体现经济高质量发展合规律趋势。上述形态在疫情期发生逆转:第三产业贡献率从2019年63.5%下降到2020年的46.3%,2021年该指标回升到54.9%,然而今年上半年又下降到40.6%。第二产业贡献率则从2019年32.6%跳升到2020年43.3%,该指标2021年回落到38.2%,今年上半年又大幅飙升到48.7%,超过同期三产贡献率。随着今年下半年经济复苏增长,第三产业贡献率仍有可能在下半年甚至全年超过二产贡献率,不过要回归疫情前趋势水平或需更长时间。

特征之三是疫情期生产供给较强复苏与消费需求疲软形成对比。对此可通过比较近年工业生产与消费零售变化来观察。下图显示以2019年12月为100,到2022年6月我国工业增长幅度为22.4%,两年半保持年均约8.4%可观增速。工业较快增长同时在某些新兴领域呈现活跃转型升级动态,如今年6月相对2019年12月风力发电增长46%,太阳能发电增长1.43倍,风力和太阳能发电占电力总量比例从6.78%增长到10.3%。新能源汽车井喷式增长,从2019年12月14.9万辆跳升到今年6月59万辆,两年半增幅2.96倍。纯电动汽车从12.9万辆增长到今年5月36.4万辆,两年半增幅1.82倍。

然而上图显示社会消费品零售疫情期两年半仅增长7.7%,年均增长仅约3%,增幅约为工业生产35%。上述生产与消费不平衡也表现在物价方面:疫情期CPI同比增速均值约为1.7%,低于此前十年2.6%上下均值;然而同期PPI均值约为5.22%,远高于此前十年近1%均值。我国PPI价格高企主要在于外部环境变化,特别是疫情冲击以及主要发达国家极限刺激政策推高国际大宗商品价格,通过进口渠道影响我国工业品价格,国内CPI相对低迷则主要由于疫情等因素影响总需求相对弱势所致。

疫情防控需实施各类社交距离管控措施,对此敏感的旅游、客运、公共场所娱乐等消费行业增长受到较大程度影响,成为拖累消费的重要原因。如国家文旅部提供的国内旅游人次数据显示,2020年累计旅游人数为28.8亿人次,约为2019年全年60.1亿人次的三分之二;2021年累计32.46人次,仅为2019年的54%;今年上半年14.6亿人次,比2021年上半年18.71人次进一步回落。

又如国家铁路和民航部门数据显示,2020年铁路和航空客运人数分别为21.54亿人次和4.09亿人次,分别比2019年全年36.6亿和6.6亿人下降41.1%和38%;2021年铁路和航空客运人数分别回升到26.3亿人次和4.5亿人次,但是比2019年仍下降了28.1%和31.8%;今年上半年铁路和航空客运人数分别为8.9亿人次和1.3亿人次,比2019年上半年19.1亿和3.47亿分别下降53.4%和62.5。又如国家广播电视总局的全国电影票房收入数据显示,2020年累计204.2亿元,不足2019年全年642.7亿元票房的三分之一;2021年累计472.6亿元,仍比2019年26.5%;今年上半年171.8亿元,比2021年上半年累计票房275.7仍低37.7%。

消费复苏疲弱与居民储蓄倾向上升及信贷意愿下降如影随行。我国存款储蓄增速近年居于14%较高水平,央行近日公布的金融数据显示,6月末我国住户存款规模为112.8万亿元,比年初增加了10.3万亿元,半年增幅高达10%。央行近期发布的《2022年第二季度城镇储户问卷调查报告》显示,今年二季度倾向于“更多储蓄”的居民占58.3%,比上季度抬升了3.6个百分点。相反居民贷款增速持续下降,今年6月贷款增速为8.1%,显著低于企业和机关团体12.9%贷款增速与贷款总增速11.2%。

特点之四是疫情时期我国对外贸易特别是货物出口强劲增长迈上新台阶,不过出口快速增长对国内增长和就业发挥积极作用同时,也派生我国贸易条件不利变化与增长过度依赖外需的外部不平衡问题,并提示下一步调整风险。

与疫情爆发之初对出口前景的流行悲观预期相反,过去两年多我国外贸特别是出口出现新一波逆势强劲增长,累计出口增幅远超GDP增幅。下左图显示,以2019年12月为基期,经物价调整用人民币衡量的我国出口实际指数到今年6月上升到145.9,增幅是同期GDP指数增幅的5.2倍。世界银行WDI数据库数据显示,我国出口占全球比例从2019年12.7%上升到2021年的14.7%,WTO月度数据显示该指标值从2019年底接近11%上升到今年初12.5%上下。

疫情期我国出口总量迈上新台阶同时,结构提升也呈现某些新亮点。新能源汽车和电动汽车出口大幅飙升尤为引人注目:电动汽车22年上半年为37.03万辆,是2019年上半年10.9万辆的近2.7倍。纯电动乘用车从10.64万辆增长到3.3万辆,增幅约为3倍。单位出口金额上升,显示我国电动汽车出口从低端低价路线快速向常态化方向提升。

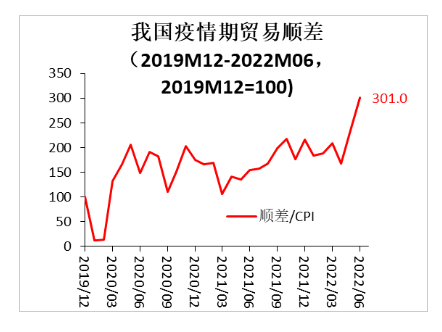

由于进口增长不及出口,疫情期我国贸易顺差超常增长。以货物贸易顺差为例,以2019年12月为100,疫情冲击之初贸易顺差大幅收缩,但是此后快速飙升,到2020年5月指数值达到100以上。2020年4季度到2021年初顺差指数值大幅波动,此后快速飙升到该年夏秋季再次达到200上下,今年2季度进一步增长,6月指数值上探300峰值。出口和顺差大幅增长建立在疫情得到较早控制和国内工业较快复苏基础上,显示我国在全球供应链的独特地位以及对全球经济复苏的积极贡献。

疫情期外贸高增长也带来新问题。一是贸易条件不利变化带来国民福利损失。与早先贸易条件变动形态相类似,在全球经济低迷的2020年初我国贸易条件显著改善,但是随着全球经济进入复苏时期,2020年5月开始贸易条件出现不利变化,到2022年5月贸易条件累计下降17.78%。据初步匡算2021年到今年5月贸易条件变化带来经济福利损失在1.7万亿元,约等于同期我国GDP总量1个百分点。

二是疫情期经济过度依赖外需。下图数据显示,2020年我国经济增长2.3%,其中顺差增长贡献率为27.4%,2021年外需贡献率仍高达21%,今年上半年贡献率进一步上升到35.8%。比较疫情前十年(2010-2019)情况,净出口增减对GDP增长净贡献为负值,可见疫情期净出口对GDP增长持续高贡献率属于超常现象。后续主要发达国家经济实施紧缩政策导致经济大幅减速甚至落入衰退,我国近年出口与顺差增长会面临显著调整风险。

特点之五是疫情期国有企业扩张较快,民营企业增长较慢并面临较多困难。疫情大流行初期各类企业普遍遭遇严重冲击,2020年上半年特别是一季度企业经营指标都深度下跌;随疫情较快得到控制,又得政府稳增长以及对市场主体扶持政策加持,各类企业生产经营快速复苏发展。在这个过程中,国有与民营企业发展态势和绩效出现明显分化:国企尤其是央企获得较好发展机遇实现较快扩张,民企在少数新兴行业逆势突破取得骄人成绩,然而在其它行业则面临各类成长短板,疫情前困扰民企的某些结构性困境尚未根本改变。

在2014-15年前后去产能去杠杆去库存深度结构调整告一段落后,随着宏观形势好转以及国企改革顶层设计政策出台,国有企业整体经营状态在十三五时期明显改善。如非金融类国有控股企业利润在2010-15年平均每年增速为3%,到2015-20年均增速大幅增长到8.25%。2010-15年国有控股规上工业企业营收占全国工业比例从27.9%降低到21.8%,到2020年增长到25.8%。疫情初期国企遭重创,然而2020年2季度和下半年快速反弹,总体看疫情时期实现高速扩张:如2021年国企利润总额同比增长30.1%,2020-2021两年平均增长12.1%。今年上半年国有控股规上工业企业实现利润总额14894.5亿元同比增长10.2%,与私营企业实现利润总额11885.7亿元下降3.3%形成反差。

疫情期民营经济整体形势明显逊于国企:虽然新能源汽车、锂电池等少数新兴行业民企经多年耕耘积累实现突破性增长,另外一些行业民企在罕见力度强化监管政策环境下面临考验并经历艰难调整。在疫情期大宗商品价格大幅飙升环境下,民营企业主要集中在加工制造下游环节,受相关市场结构和竞争程度制约通过涨价转移上游成本能力较低,需较大程度消化上游涨价带来的成本上升压力。另外,疫情前民营经济在融资、准入、创新以至舆情环境等方面面临的转型期困境,虽近年高层多有指示并出台相关政策帮助民企纾困并取得成效,然而从实际情况看尚未得到根本解决,有的方面甚至有增无减。

从相关经济数据看,非国有企业投资今年5月已经下降到4.2%,只有同期国有企业投资增速8.5%的一半。疫情期两年半国有企业国内发债净融资15.8万亿元,民营企业同一指标值为-1478.5亿元。依据CB Insights全球独角兽数据库信息,主要由民企推动实现的新增独角兽,2022年截止7月26日我国新增8个,是同期印度新增16个的一半,全年新增数可能会显著低于去年46个。另外在国有与私营工业企业利润来源方面,除“非金属矿物制品业”外,国企六个最大利润来源(占国企所有利润的66.3%)行业中的五个与民企都没有交集,显示行业准入壁垒影响尚未能得到实质性改变。

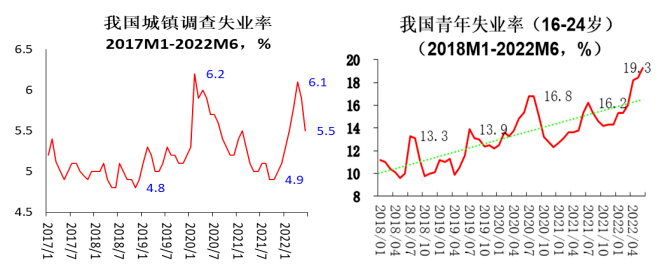

组合特点之六是在经济增速趋势走低与波动加大背景下,我国城镇失业率指标随之起伏波动,青年失业率大幅飙升引发较多关注。下面左图显示,疫情前我国城镇调查失业率在5%上下波动,2020年初疫情大规模流行后城镇调查失业率飙升到2月6.2%,创造该指标常规公布以来的峰值。此后随着疫情得到控制与经济快速复苏,失业率在波动中快速回落到2021年底4.9%低位。但是今年疫情在局部地区出现反复并显著拖累经济增长,城镇调查失业率反弹到5月份6.1%,接近2020年初峰值。然而随着5-6月份疫情形势好转与宏观经济企稳复苏,城镇调查失业率大幅回落到6月的5.5%。

近年我国就业形势另一新动态,是16-24岁青年失业率大幅上升。上右图显示,2020年青年失业率月度峰值达16.8%,比2018和2019年月度峰值13.3%和13.9%分别高3.5和2.9个百分点,2021年期月度峰值16.2%仍显著高于疫情前两年。今年初局部疫情形势反复加大经济下行压力,青年失业率从2月15.3%飙升到4月18.2%,6月整体失业率回落然而青年失业率进一步攀升到19.3%。考虑到7-8月上升空间,今年青年失业率月峰值或上探20%,比2018年13.3%高出一半,远超总体城镇失业率比疫情前大约高两成幅度。从国际比较角度看,6月美国与5月欧盟青年失业率分别为10.4%和12.7%,我国目前青年就业压力显著高于美欧。

当下青年失业率高企部分由于季节性因素,不过今年6月青年失业率19.3%,不仅大幅高于疫情前2018和2019年6月,也显著高于2020和2021年同期,可见目前青年失业压力加剧有深层根源。依据经济学常识,青年失业率攀升是青年劳动力供求关系不平衡的产物,进一步看是青年求职方劳动供给(岗位需求)与市场用人方劳动需求(岗位供给)不平衡加剧的产物,需从分析供需两侧变动特点入手解释失衡成因。

青年求职方的劳动供给(岗位需求)方面重要变化,是该年龄段人口数显著增加与高校毕业生人数大幅上升。我国16-24岁年龄段人口过去十几年持续减少,从2006年2.053亿下降到2021年1.317亿,但是今年逆转此前下降趋势上升到1.325亿,比2021年增长800万。另外今年高校毕业生达到1076万人,比去年增加167万,比前六年增量总和160万还多,相当于此前十年(2012-21)年增量均值的5.57倍。值得注意的是,依据人口和相关数据估测,青年人口与高校毕业生未来多年会趋势性增加,如2025和2027年青年人口将分别达到1.404亿和1.471亿,高校毕业生人数分别达到1220万和1473万人。

更重要的是在青年劳动供给(岗位需求)总量增加与结构提升同时,多方面因素导致劳动需求(岗位供给)反向变化从而派生青年失业率高企现象。一是上述疫情期经济中枢增速趋缓与大幅波动,市场用人机构经济活动扩张速度减缓以及对未来预期不确定性上升,对用人需求和岗位供给产生边际抑制作用。二是疫情对第三产业冲击较大,青年求职者此前专业选择和职业规划受到疫情前多年服务业比重上升趋势影响,其主观意愿和条件与疫情环境下现实要求变化产生匹配问题。三是近年有关部门在互联网、房地产、课外教培等领域加大和从严监管本身具有必要性,然而力度超常客观上也会在短期对青年就业产生影响。四是上海、深圳、北京等头部超大城市在提供较高学历工作岗位方面具有特殊能力,今年初疫情局部流行不同程度影响这些就业重镇,短期加剧青年就业压力。

上面初步梳理近年我国经济增长六重特征表现,需指出疫情期经济走势新动态不限于此。例如防范化解金融风险政策实施与金融风险现实释放,双碳治理发力升级与实施节奏调整,人民币汇率走势与资本流动新动态,大国经贸关系与国际经济治理演变等等,都发生了值得研究的重要新情况和新特征,有待后续系统考察。

上述特征并非偶然或孤立现象而是具有内在联系。从开放宏观常识看,国内储蓄大于投资与顺差增长存在定义性联系,我国近年消费抑制不仅导致国内生产与消费不平衡,与此派生的储蓄倾向提升与贸易顺差增长可谓互为表里。由于服务业对国内消费举足轻重,民营企业在服务业中占据较大份额,消费不足、服务业增长贡献率走低与民企经营困难等问题也存在联系。失业率波动特别是是青年就业压力加大,与经济增速趋势放缓与波动增加更是联系密切。上述特征之间的逻辑联系,对认识疫情期我国开放宏观经济运行机制和规律具有启示作用。

疫情大流行与全球经济变局叠加对各国提出严峻考验。疫情时期我国经济最早复苏并取得进一步发展,我国生产供给链的系统能力优势在危机时期进一步彰显,出口总量上新台阶与结构提升体现经济内在活力,来之不易成就显示近年经济政策的正确性。然而受制于疫情冲击余波不断的特殊环境,也由于少数政策偏颇及某些领域改革滞后影响,近年我国经济增长也面临新的困难和失衡因素,显示近年增长形态的可持续性问题。需在分析疫情期增长机制和具体规律基础上,聚焦现实问题综合施策以实现经济持续复苏与可持续增长。

疫情期经济表现受中国特色疫情宏观经济学规律支配,两年半实践经验显示间歇性疫情散发与局部流行是制约现阶段经济增长的基本环境因素。首先要优化现行疫情动态清零方针,注重疫情防控方法科学性,防止在行政体系内部单指标激励机制下出现防控措施一刀切与层层加码问题,更好地统筹实现疫情防控与经济持续发展目标。

基于对疫情期经济运行特点观察,宏调政策需对总需求偏弱尤其是内需和消费不足问题给以持续重视。疫情冲击具有不确定甚至随机性,在短期经济复苏较为顺利时实施跨周期紧缩调控需更为审慎,避免后续疫情反复与政策作用叠加放大新的经济下行压力。加强必要行业监管需坚持法治化方针,重视必要程序性和透明度,减少引入新监管措施对市场主体预期与就业形势可能派生的不利影响,使合理监管更好促进长期经济和社会发展。

青年群体特别是上千万高校毕业生岗位需求增长与疫情期新增青年岗位供给不足矛盾增长,是近来青年就业压力上升和失业率高企的关键原因。对此需坚持以市场作为配置资源的基本方式,把短期和长期政策结合起来,综合采用改革-宏观-结构措施,化解青年失业率上升到创纪录水平的现实困难。

注释:

【1】本文根据第一作者在7月16日财富50人论坛发言内容补充拓展而成。感谢李昕、杨业伟、刘鎏提供的数据帮助和参与讨论。

本文来源:网易研究局

国家发展研究院官方微信

Copyright© 1994-2012 北京大学 国家发展研究院 版权所有, 京ICP备05065075号-1

保留所有权利,不经允许请勿挪用